株価大幅下落と配当狙い投資

日本の株価大幅下落

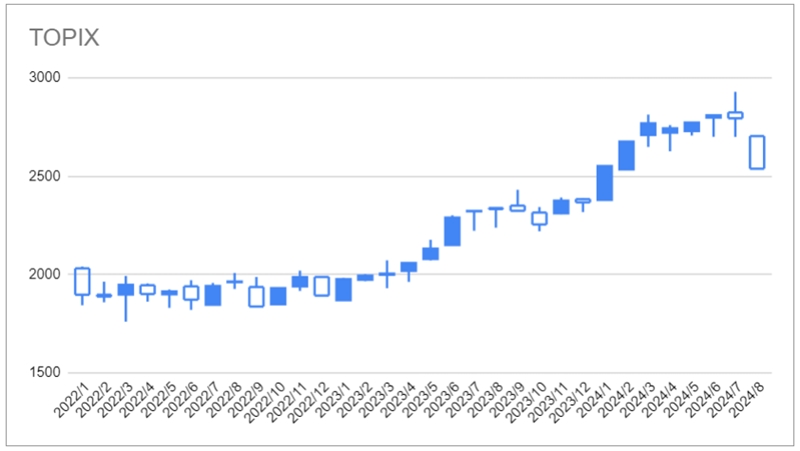

2024年8月2日、TOPIXはこの日だけで6.14%下落し、2537.60 で取引を終えました。

日銀の政策金利引き上げ、これに伴う円高、アメリカ株の値下がりなどマイナス要因が折り重なり、ここまで大きな下落幅となりました。

さらにいえば、7月11日に 2929.17 をつけてから、3週間で 13.4% の下落です。

今年2月下旬、日経平均が過去最高値を更新した際の記事に、上昇局面の途中に「半値押し」と呼ばれる調整局面が現れることもあると述べました。TOPIXは、2023年10月の 2253.72 から今年7月11日の 2929.17 まで 675.45 ポイント上昇しました。その半値は 2591.45 なので、いまちょうどその水準まで落ちてきています。

よってここで踏みとどまり反転すれば、よくある調整局面だったということになります。もちろん、ここからさらに株価が下落する可能性もあり、そうなると株価は下落トレンドに入ったことになり、回復するまでに時間がかかるかもしれません。

株価下落局面と配当狙い投資

今回のように株価が大きく下がると、自分の保有する株式評価額が低下したり、高値でつかんだ銘柄に評価損が発生したりと心穏やかではいられません。私も今回、相応のダメージを追っています。さらには今後さらに株価が下落する可能性を考えると、どうにも不安な気持ちにさせられます。

しかし配当狙いの投資家にとって、株価の上げ下げは最重要ではありません。もし保有する銘柄が値上がりしていたとして、その銘柄を売却すればキャピタルゲインが得られますが、その銘柄からの配当金収入がなくなってしまいます。なので投資家としては、売却により得た資金を再投資することで配当金を獲得しなければいけません。よい配当利回りの銘柄があればいいのですが、なければ同じような銘柄を売却によって得た金額をすべてつぎ込んで買い戻さなくてはいけません。結局、配当狙い投資にとって最重要なのは配当金収入の確保であり、最大のリスクは値下がりではなく減配なのです。

そのように考えると、配当狙い投資にとって株価下落局面はデメリットばかりではなく、以下のようなメリットも生じることになります。

① 配当利回りの上昇

配当狙い投資においては、限られた資金のなかでより多くの配当金を得ることが課題となります。そのために配当利回りの高い銘柄を選んで投資することになります。同じ銘柄であっても株価下落局面になれば配当利回りが上がるため、より有利に投資することが可能となります。特に新規資金を投入する際に、株価下落局面は絶好の買い場です。

② 銘柄入れ替え時の税金が抑制できる

長期保有を前提とする配当狙い投資においても、時々銘柄入れ替えが必要であり、それによって配当金収入を増加させることもできます。しかし、銘柄入れ替えの際にかかるコスト、特に税金(譲渡益税)は無視できません。

具体例をあげます。 配当金5万円の銘柄Aを100万円で購入すれば配当利回り 5%です。翌年、銘柄Aの値段が200万円に上昇したが配当金が据え置きであれば、配当利回りは2.5%に低下します。このとき配当利回り 4%の銘柄Bがあり、また譲渡益税がなければ、銘柄Aをすべて売却した200万円で銘柄Bに入れ替えすることで、配当金収入は8万円(= 200万 × 4%)に増加します。

しかし、NISAを利用してなければ、譲渡益に対し約20%の税金が課せられます。この例においては譲渡益 100万円に対し約 20万円の税金源泉徴収されるため、手取り金額は180万円となります。そしてこの資金で銘柄Bを購入すれば配当金収入は 7.2万円(180万× 4%)になります。もし譲渡益税が課せられなければ8万円の配当金収入でしたので、税金が徴収されることにより資金効率が落ちることになります。そして、株価が上がり譲渡益の金額が大きくなるほど、徴収される税額も増えるため資金効率は下がるということなります。

以上をふまえて、株価下落局面であれば保有株式を売却した際の譲渡益額が減って、税金も少なくなるため、より効率的に銘柄入れ替えをすることが可能となります。

③ 損失実現により節税可能

前項で述べた通り、含み益のある銘柄を売却すれば譲渡益に対し税金が課せられます。この税金の課税ベースは、1年間における譲渡損益通算額です。なにを意味しているかといえば、すでに譲渡益税を徴収されているとき、その年のうちに含み損のある銘柄を売却すれば、譲渡損益通算額が低下するため、その分節税効果が得られます(実務的には口座に節税分が還付)。

これも具体例をあげます。もし、100万円の含み益をもつ銘柄Cを売却すれば、譲渡益税 20万円が源泉徴収されます(このときの年間譲渡損益通算額は 100万円)。一方で含み損 60万円を抱えている銘柄Dを保有していたとして、この銘柄Dを売却すれば譲渡損が実現し、年間譲渡損益通算額は 40万円に低下します。すると、譲渡益税額は8万円となりますが、すでに20万円が源泉徴収されていたため、差額の12万円が還付されます。

この例を読みながら①の話を思い出し、銘柄Dを売却すればその分配当金が減少するのでは、という鋭い疑問を持たれたかもしれません。それに関しては、銘柄Dを同量買い戻せば解決します。証券会社への手数料支払いや売買タイミングのズレ※により、売った金額より買戻し金額のほうが若干高くなるかもしれませんが、節税額と比較すれば大した金額ではありません。また、損失実現後の買戻しにより含み損がなくなるため、(まあ中身は変わっていないので朝三暮四かもしれませんが)精神衛生上もよい効果が期待できます。

※ 私の使っている証券会社では同日に売買するとこの節税効果が認められないため、買戻し日を1日後にするか、現物売りと信用買い(翌日、現引き)を組み合わせるといったことが必要で、どうしてもズレやコストが生じてしまいます。

念のための注意として、譲渡損が譲渡益を上回った場合、その超過分については節税効果が得られません。よって②と③の合わせ技で、値上がりにより配当利回りが低下した銘柄を売却しつつ、含み損の実現により節税効果を得るというのも有効な方法だと思います。

所感

ここ数年来の持続的な円安が国民生活に悪影響を与えていることを考えれば、今回の日銀による政策金利上げやそれに伴う円高はやむをえないことだと認識しています。しかし、日本市場の過敏さには驚かされるばかりです。確かに円高は、これまで株価上昇をけん引していたグローバル企業や輸出主体の企業にとってデメリットでしょうが、それでも147円は今年の3月時点の水準に戻しただけですし、円高により物価抑制ができれば日本経済にとって悪いことばかりではないはずです。政策金利引き上げにしても、欧米のように4~5%台水準というならまだしも、まだ 0.25%とほぼゼロ近傍で、株式益利回りの方が圧倒的に有利な状況は変わっていないのです。

投資に希望的観測は禁物ですが、今回の株価下落が調整局面にとどまること、そして何より企業の業績悪化から減配につながらないことを祈るのみです。

なお、証券取引に伴う税金については、私の説明がうまくないこともあり複雑だと思われたかもしれません。しかし、金融所得に対する税率約20%というのはかなりの高コスト率ですので、課税対象や節税効果についてはしっかりと把握することをお勧めします(私自身も研究を重ねていきます)。