日経平均株価過去最高値更新

2024年2月22日、日経平均株価(日経225)はバブル景気時(1989年12月29日)の最高値 3万8915円87銭を上回る3万8957円44銭を35年ぶりに達成しました。

私が株式投資を始めた2000年には約1万8000円、それからリーマンショック後の2009年には7000円にまで下落、アベノミクス相場で持ち直したものの上がっては下がりの繰り返し。

3万8915円など夢のまた夢、自分の生きている間に記録更新することはないのでは、と思う期間も長かったので、今回のニュースは感慨ひとしおです。

日経平均とTOPIX

しかし多くの人が指摘している通り、これで日本の株式市場がバブル期を上回ったするのは早計です。

そのポイントは大きく2点です。

① 日経平均の構成銘柄変更・・・1989年当時と2024年現在で、日経平均の構成銘柄が大きく変更されている

② 日経平均の特殊性・・・日経平均は日本の株式市場全体を表す指数ではないこと

① 日経平均の構成銘柄変更

日経平均は、日本を代表する企業225社を選出し、その平均株価に基づき計算された指数です。225社は固定ではなく、主要産業の変化などに対応するため、毎年構成銘柄の入れ替えが行われています。1年では数社であっても、35年間も経過すると相当数のメンバーが入れ替わることになります。

企業合併に伴う構成銘柄の減少、持ち株会社への移行、一度除外された銘柄の再復活など、様々なケースが発生するため、35年間における正確な入れ替え数を計算するのは難しいのですが、こちらのサイトによれば半数近くが入れ替わっているそうです。

すなわち、1989年の3万8900円と2024年の3万8900円では、金額は同じでも中身が半分異なるために単純比較はできない、ということになります。

② 日経平均の特殊性

2024年1月現在、日本の上場企業は約4000社ありますが、日経平均はそのうちの225社に過ぎません。さらには225社の指数に占めるウエイトは均等ではなく、上位17社でほぼ50%を占めています。すなわち、上位17社の株価動向が日経平均に及ぼす影響度は、それ以外の208社の影響度と等しいというわけです。

このウエイトが企業の時価総額であれば、株式市場に占める割合ということで合理性がありますが、ウエイトは株価によって決まります。すなわち、時価総額が同じ企業AとBがあったとして、企業Aの発行株式数が企業Bの10倍であれば、企業Aの株価は10分の1になるためにウエイトは企業Bの10分の1になってしまいます。

(日経平均構成銘柄のウエイトは、こちらNIKKEIのサイトで入手できます)

長年にわたり多くの投資家に参照されているという点で、日経平均は情報資産としての価値をもつ重要な指数であることは間違いありません。しかし、上記の理由により日本の株式市場の動向を示す指数としてはあまり適当とはいえません。

日本の株式市場の動向を示す指数として一般に用いられるのは、「TOPIX(東証株価指数)」です。

TOPIXは、東京証券取引所(東証)プライム市場の銘柄の時価総額に基づき算出された指数です。

このTOPIXの2月22日終値は、2660.71です。TOPIXの過去最高は、1989年12月の2884.80でしたので、それと比較するとまだ92%の水準です。よって、あと8%株価が上昇し、TOPIXも過去最高値を更新してようやく(株式市場だけみれば)失われた35年を克服したと言えるでしょう。

TOPIXの割高・割安度評価

日経平均もTOPIXも昨年10月から急速に値を上げているため、過熱感を心配する声も聞かれるようになりました。

ここでは、株価の割高・割安度指数として私の愛用する「PER(株価収益率)」によりTOPIXを評価してみます。

「PER」とは、株価をその企業の1株当たり利益で割った指標です。企業の稼ぐ力に対して、市場が何倍の価格を付けているかをしているのかを示しており、この倍率が高いほど割高、低いほど割安な値段が付けられていると解釈されます。

$$PER(倍)=\frac{株価}{一株当り利益}$$数値例

・企業X:株価 3000円、一株当り利益 600円

→ PER = 3000 ÷ 600 = 5倍

・企業Y:株価 2000円、一株当り利益 100円

→ PER = 2000 ÷ 100 = 20倍

数値例につきまして、企業Xは、企業Yよりも株価は高いですが一株当り利益はもっと大きいので、PERは5倍と企業Yの20倍よりも低くなっており、相対的に割安と判断できます。

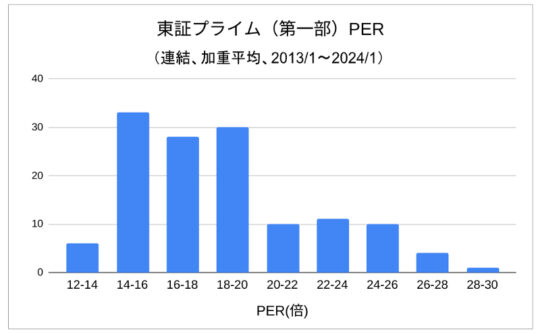

さて、TOPIXを算出する日本取引所のサイトでは、東証の過去のPER推移データが公表されています。同じPERでもデータの取り方により複数の指標があるのですが、ここではプライム市場(旧第一部)の連結・加重平均PERを分析対象としました。

以下は、2013年1月から2024年1月まで133か月分のPERの分布を棒グラフで表したものです。

なお、この期間の平均値は18.5倍、最大値は28.7倍、最小値は13.1倍です。

グラフからは、14〜20倍の範囲に収まっている月が多いことが読み取れます。

平均値と比較すると、20倍を超えるとやや割高、24倍を超えると割高、逆に16倍未満は割安ということができます。

PERは割高になる要因としては、利益の伸び以上に株価が高くなる(分子が大きくなる)か、経済危機などにより利益が縮小する(分母が小さくなる)か、の2パターンが考えられます。

さて直近の数値ですが、2024年1月末で18.6倍です。2月に入って指数が上昇していることを加味すれば、2月22日現在で19.4倍と推測されます。

平均値よりやや高いものの、まだとても割高とはいえない水準です。

もちろんこの半年の株価上昇が急だったので、短期的には利益確定の動きが広がって調整局面になる可能性は十分にあります。しかし、ファンダメンタルズ(企業の実力)でみればまだ割高感はないので、大崩れはしないというのが私の予想です(責任は取れませんが)。

中期的な株価続伸の鍵を握るのが、当期利益の伸びと考えます。上に示したPERの分母は、直近の実績利益です。日本企業に多い3月期決算であれば、2023年3月期実績です。すると要注目は次の2024年3月期の利益になります。

日本経済新聞のサイトには、実績PERとともに予想PERが掲載されています。

東証プライム市場については、実績PER 18.56倍に対し予想PER 16.46倍とあります。これは今期決算では約13%(= 18.56 / 16.46 − 1)の利益成長が予想されるということを意味します。予想はあくまで予想であり実現する保証はないものの、実現すれば割高感が薄れて株価続伸の余地が生まれます(もっとも投資家は予想利益も株価に織り込んでいるとすれば、予想を超える利益増加を実現しなければ株価続伸が期待できません)。

ファンダメンタルズと株価

短期的にはともかく中長期的にみれば、ファンダメンタルズは株価形成の大きな要因となります。

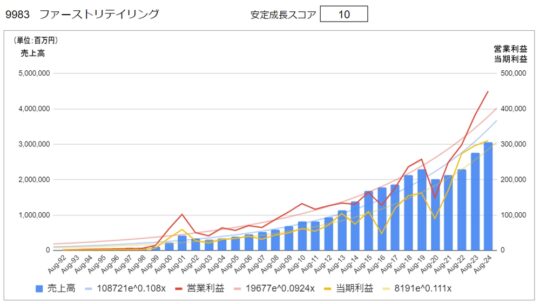

少し角度を変えて、ここではPERではなく利益額の推移をみてみましょう。

2013年1月末、TOPIXは 940.25、東証第一部の企業の純利益合計額は 13.9兆円(連結、データソースはPERと同じく日本取引所)でした。

2022年4月、東証の最上位市場が、第一部市場からプライム市場に改変されました。市場の構成社数は多少減りましたが、利益総額はほとんど変化していません(22年3月 第一部の純利益合計額 36.2兆円 → 22年4月 プライム市場の純利益合計額 36.0兆円)。

そして2024年1月末、TOPIXは 2551.10 と11年間で約2.7倍になりました。それに対してプライム市場構成企業の純利益合計額は 48.6兆円と約3.5倍に増加しています。

こんな簡単な分析だけで結論づけるのは乱暴ではあるものの、この11年間の株価の伸びは企業の利益増加という裏付けが大きい、ということは言えそうです。

所感

今年に入ってからの急速な株高、そして日経平均の過去最高値更新に対し、「大暴落近し」とのネット記事をみるようになりました。しかし、興味半分不安半分でその記事を読むと、大暴落を引き起こす理由が書かれていなかったり、書かれていても根拠不十分なものがほとんどです。

よくあるのが、今回の株高は投機資金によるバブルであり、資金の流れが逆流すれば大暴落するというものです。確かにファンダメンタルズ投資は短期的には投機資金には勝てないので、株価が上昇基調にあるなかでも「半値押し」(それまでの値上がり幅の半分値下げ)と呼ばれる調整局面はしばしば生じます。例えば今回のケースでいえば、日経平均は2023年10月の3万1千円弱から8千円上昇しているので、4千円下落する調整局面になります。このような調整局面であれば発生する可能性は十分にあると思いますが、この程度で大暴落と呼べるのか?やがて押し目買いが入り、数ヶ月で元の水準以上に回復するでしょう。

大暴落が起きるのは、①資産価格がファンダメンタルズから上方に大きく乖離しているとき(本来この乖離幅を「バブル」と呼ぶ)に乖離が解消する過程で発生、もしくは②経済・金融危機によりファンダメンタルズが激しく毀損したときに発生、のいずれかと考えます。

①につき、現在の株価水準がファンダメンタルズから大きく乖離していないことは上に示しました。

②につき、足元で企業業績は好調ですが、将来的な経済・金融危機発生の蓋然性を示すことができれば、大暴落を主張することができるでしょう。

上記の記事が経済学者や経済評論家といった専門家によって書かれていることに驚きを覚えます。それでお金をもらっている専門家であれば、自分の主張について十分な根拠と結論に至る論理を明確に示すべきでしょう。センセーショナルなタイトルで空疎な記事を読ませるのは、羊頭狗肉にもなりません。

逆に、根拠と論理が明晰であり独自性のある予想であれば、当たる当たらないは別として、不確実性のもとで意思決定をしなければならない投資家にとって重要な情報となります。例えば、綿密なファンダメンタルズ分析に基づき日本株は割安と評価し、10年以上ブレずに株価は必ず上がると主張し続ける方々からは多くの示唆を得ました。ここで「示唆」と表現しているのは、彼らの主張を鵜呑みにするだけでは役に立たず、自分なりに咀嚼して我が身にする必要があるということです。

お陰様で、長きにわたり学びながら投資家活動を続けることができました。ここに感謝の意を表します。