長期安定成長企業

「配当狙い投資手法」の記事のなかで触れた「長期安定成長企業」について、私なりの探し方をここで紹介します。

長期業績推移とその企業の社風について

配当金(インカムゲイン)を目当てとする投資においては、配当の原資となる当期利益が長期的に安定成長している企業が望ましいということになります。

とはいえ、将来について確実なことは誰にも分かりません。

そこで私は、できる限り長期(場合によっては40年近く)の過去の企業の業績推移を並べ、その通期にわたる成長度やリーマンショックなどの危機時のダメージ度合いを見るようにしています。

その理由としては、長期的な業績推移にはその企業の「社風」(今風にいえばコーポーレートカルチャー)が色濃く反映されていると考えるからです。私にはいくつかの企業に勤めた経験がありますが、それぞれの企業にそれぞれの社風が存在することを強く感じました。社員の質は優秀でも他社追随のビジネス志向から意識が抜けだせない企業は、その存在価値が次第になくなります。大企業病で完全縦割りな社風の企業もありましたし、人数が少なければまとまりがよいかといえばそんなこともなく、少ないなりに部署間のいさかいの絶えない企業もありました。このような企業は(自分の所属していた企業であり残念なのですが)業績低迷から脱することができません。

逆に新規分野へのチャレンジ精神をよしとする企業では、やはり業績は伸びていきます。一方で、リスクを省みずイケイケドンドンでは、たまにやってくる経済危機時に足下を救われます。

そのような経験から、長期安定成長をこれまでに成し遂げている企業には、チャレンジ精神とリスク管理のバランスが取れた社風が根付いていると推測され、その社風が維持される限り将来の成長を期待できると考えています。

長期業績推移グラフ

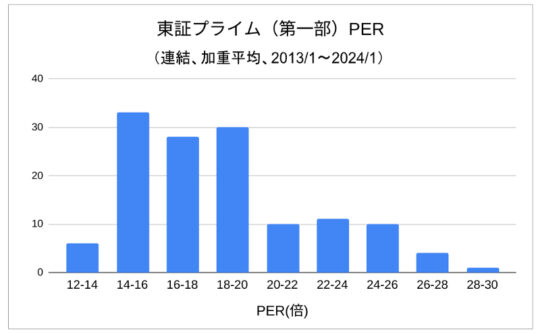

前置きはさておき、こちらが私なりに作成した分析用グラフです。(クリックすると拡大します。スマホでは見えないと思いますがご容赦ください。)

● グラフの指標

グラフに示したのは3つの指標「売上高」「営業利益(公表していない場合には経常利益)」「当期利益」です。

・売上高 :青の棒グラフ(左目盛り)

・営業利益:赤の折れ線グラフ(右目盛り)

・当期利益:黄の折れ線グラフ(右目盛り)

右目盛りは、左目盛りの10分の1になるように設定しています。

何が読み取れるかといいますと

・折れ線グラフ > 棒グラフ → 売上高に対する利益率が10%超

・折れ線グラフ < 棒グラフ → 売上高に対する利益率が10%未満

ことを意味します。

上の例では、折れ線グラフが棒グラフを一貫して下回っているので、利益率は10%未満です。

業種や業態により標準的な利益率水準が異なるためこれだけでは何とも言えませんが、私は利益率10%を一つの目安としています。

また、グラフを見る際には、売上高の伸びが利益の伸びを伴っているものであるか(棒グラフに対する折れ線グラフの割合が上がっているか)ということも確認しています。

● 指数近似曲線

棒グラフや折れ線グラフに混ざって、三色の右上がりの曲線が描かれていることを確認していただけますか。

これらは、売上高・営業利益・当期利益それぞれの「指数近似曲線」です。棒グラフや折れ線グラフの推移がデコボコとしているところ、「近似曲線」はこのデコボコをならして滑らかにした曲線です。近似曲線の描き方は数通りある中で、ここでは指数関数を用いています。指数関数を選択した理由は、そこから分析に役立つ数値が読み取れるからです。

グラフの下段に数式を載せています。例えば売上高の右に「784122e^0.0323x」です。この数式が売上高の近似曲線の元となっている指数関数です。ここで重要な情報が x の係数「0.0323」です。これは、売上高の平均成長率※が 0.0323= 3.23% であるということを示しています。逆に言えば、この指数近似曲線は売上高がブレなく毎年 3.23% 成長した場合の売上高推移を示します。また同様に、営業利益および当期利益の平均成長率は「4.32%」「5.69%」ということが読み取れます。

※統計学的に正しくは、離散的な年間成長率の平均値ではなく連続的瞬間的な成長強度の平均値です(実務的には気にしなくて特に問題ありません)。

もちろん近似曲線は過去の平均実績であり、将来を約束するものではありません。

ここで注意してみておきたいのが、「最近の棒グラフや折れ線グラフ」と「近似曲線」の関係で、

・最近の棒グラフ、折れ線グラフ > 近似曲線 → 最近の実績は長期的な平均実績を上回っている(調子が良い)

・最近の棒グラフ、折れ線グラフ < 近似曲線 → 最近の実績は長期的な平均実績を下回っている(調子が悪い)

と解釈できます。この例では、3指標ともに最近の実績が近似曲線を上回っているので、長期的に見て調子が良いということができます。

また、実績値が近似曲線からどれだけ上下にブレているのか、ブレ幅の大きさも考慮する必要があります(以前説明した標準偏差(ボラティリティ)です)。グラフの例を取りますと、売上高はブレ幅、すなわち標準偏差は小さく、営業利益や当期利益は標準偏差が大きくなっています。標準偏差が大きいほど、将来の見込値も上下にブレることになります。

なお、長期的な数値の推移をみたい場合によく用いられるのが、「直線近似(トレンドライン)」です。直線近似と指数近似では、その意味するところが異なりますので使い分けが必要です。それぞれの意味と使い分けについては、回を改めて説明いたします。

●安定成長スコア

上記のグラフによる長期業績分析は、その企業をよく知るためには役に立ちます。一方で数多くある上場企業の中から投資候補先を抽出するのにあたっては、グラフを並べてみても優劣がつけにくいため、10点満点のスコアを付けることにしました。グラフの上段に記した数値です。

スコアリングに用いたのは、「売上高営業利益率」「売上高成長率」「当期利益成長率」の3指標です。それぞれの指標が高ければプラス評価になるのはもちろんですが、それだけではなく標準偏差を減点要素とすることで、業績のブレが大きい企業はその分を割り引いて評価するように調整しています。

●注意点

これまで長期業績推移の見方について述べました。一点注意しなければいけないのは、長期に業績が安定している企業だからお買い得ではないということです。将来の成長性が評価されて、割高な値段がついていることもよくあります。

一例として「9983 ファーストリテイリング」を挙げます。ご存じ「ユニクロ」を経営する日本を代表する超優良企業です

売上高、利益ともに約10%の成長率で、2020年新型コロナで多少のダメージを受けたものの、直近は勢いを取り戻しています。

スコアも文句なしの10点満点です。

しかし、株価も十分に高くなっており、配当利回り:0.78%、PER:41.61倍(2024年2月19日現在)と割安とはとても言えません。

つまり、業績が安定成長基調なことに加えて、高配当利回りかつ割安な銘柄が「配当狙い投資手法」における投資対象となります。

私が投資候補先を選ぶ際には、配当利回り:3%以上、PER:20倍以内、安定成長スコア7点以上を目安としています。

そしてその中から、業種分散や企業規模、知名度(ブランド力)などを考慮して、最終的な投資先を決めています。

今後、実際に分析した企業を順次紹介する予定です。

(2025年6月にスクリーニングした結果はコチラ)