9934 因幡電機産業

※他銘柄情報(2025年スクリーニング結果)はコチラ

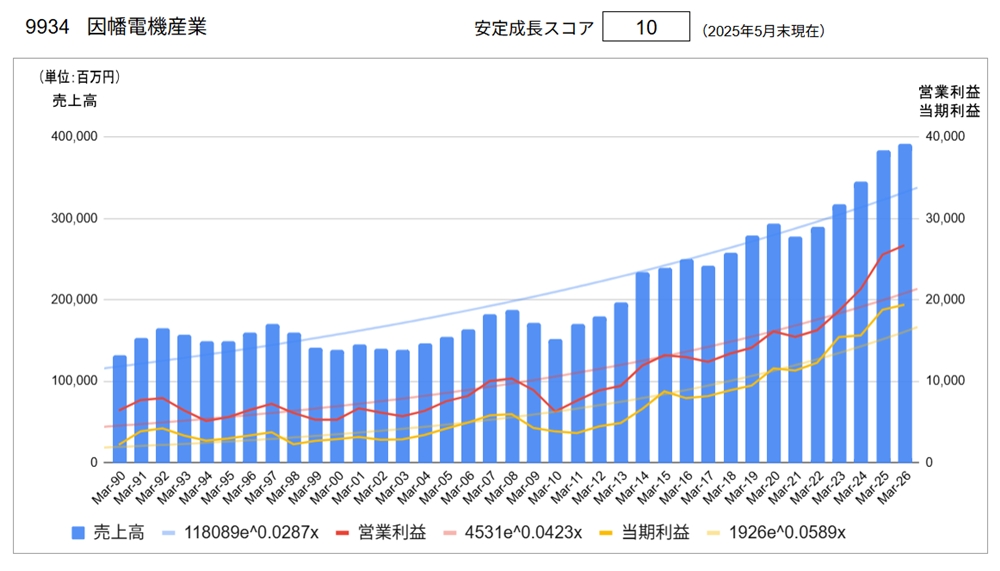

長期業績グラフ・安定成長スコア

※長期業績グラフおよび安定成長スコアの詳しい説明はコチラ

主要指標

| 株価 | ¥3,875 | 2025/6/18 |

| 実績 | 会社予想 | |

| 配当利回り | 3.61% | 3.61% |

| PER | 11.61倍 | 11.21倍 |

| CN-PER(※) | 5.09倍 | 4.91倍 |

| 自己資本比率 | 61.8% | |

| NC比率(※) | 56.2% |

※NC比率:ネットキャッシュ比率

※PER、CN-PER、NC比率の解説はコチラ

企業概要

企業IRページ(https://www.inaba.co.jp/financer/)より

①セグメント別業績

同社グループの事業は、「電設資材事業」、「産業機器事業」及び「自社製品事業」の3つのセグメントから構成されます。

① 電設資材事業:様々な建物・設備に対する、電線や照明器具、エアコン、配分電盤、配線器具等の電気設備関連商材の提供

② 産業機器事業:制御機器やロボットを組み合わせたシステム提案や自社製品の開発によるソリューション提供

③ 自社製品事業:主に三つのブランドを展開しています。

3-1. 「INABA DENKO(因幡電工)」ブランド:空調用配管化粧カバー"スリムダクト"や被覆銅管等の空調関連部材、給排水配管関連部材

3-2. 「Abaniact(アバニアクト)」ブランド:マルチメディア対応配線システムやエコライフ支援システム

3-3. 「PATLITE」ブランド:表示灯・回転灯、音声機器、散光式警光灯、表示機器、接続機器、開閉器等の産業用電機部品

なかでも表示灯・回転灯は、グローバルでもトップシェア

| 売上高 | (百万円) | |||||

| 2024.3 | 2025.3 | 2026.3 | ||||

| 実績 | 実績 | 前期比 | 構成比 | 計画 | 前期比 | |

| 電設資材 | 243,010 | 271,054 | 11.5% | 70.6% | 273,000 | 0.7% |

| 産業機器 | 39,023 | 38,144 | △2.3% | 9.9% | 42,000 | 10.1% |

| 自社製品 | 70,455 | 74,814 | 6.2% | 19.5% | 77,000 | 2.9% |

| 合計 | 345,369 | 384,012 | 11.2% | 100% | 392,000 | 2.1% |

| 営業利益 | (百万円) | |||||

| 2024.3 | 2025.3 | 2026.3 | ||||

| 実績 | 実績 | 前期比 | 構成比 | 計画 | 前期比 | |

| 電設資材 | 12,471 | 16,097 | 29.1% | 60.4% | - | - |

| 産業機器 | 1,988 | 1,881 | △5.4% | 7.1% | - | - |

| 自社製品 | 13,090 | 14,389 | 9.9% | 54.0% | - | - |

| 合計 | 22,932 | 26,654 | 16.2% | 100% | 26,700 | 0.2% |

② 経営計画

当社は、経営環境の変化や計画の達成度に応じて、毎年度、向こう3カ年の数値目標をローリングし見直し。

現在「中期経営計画(2025~2027年度)」を実行中。

● 数値目標(2027年度)

‐ 売上高 4,300億円 (2024年度実績 3,840億円)

‐ 営業利益 295億円 (同 266億円)

● 重点施策

(1) 自社製品の開発・拡充

(2) 省エネ・省力化ソリューションの推進

(3) 首都圏市場におけるシェア拡大

(4) グローバル展開の加速

(5) 事業領域の拡大

(6) サステナビリティ経営の推進

● 株主還元

「総還元性向(配当性向+自己株式取得):60%程度」を目標

③ 経営方針

● 社是

われわれは 誠の心をもって 世の中を明るくするためにはたらく

● 社訓

‐ 誠意 信頼される人間になろう

‐ 創造 新しい仕事を創ろう

‐ 革新 発想の転換を計ろう

‐ 和合 目標に連帯感で挑もう

④トップメッセージより

「100年企業」を見据え創業の精神で歩みを進める

2025年3月期は、会計基準の変更による影響を除くと4期連続で過去最高の業績を更新することができました。

これもひとえに、お取引先様をはじめ社員、株主の皆様、地域社会等、ステークホルダーの皆様のご支援、ご協力の賜物と心より感謝申し上げます。このたび、6月20日開催の株主総会において株主様のご信任をいただき社長に就任しました。

歴代社長や諸先輩方が守ってきた創業者の精神を受け継ぎ、さらなる高みを目指して誠心誠意努力して参る所存です。

創業者・因幡弥太郎が他界して四半世紀が過ぎ、社内にも創業者を直接知る者は少なくなりました。しかしながら、社是「われわれは 誠の心をもって 世の中を明るくするためにはたらく」は色褪せることがないばかりか、ともすれば利己的・短絡的な思考に陥りがちな先行き不透明な現代において、これまで以上に尊ぶべき心構えであると感じます。当社は今年で創業87周年を迎え、おかげさまで「100年企業」が視界に入ってきました。

会社は誰のためにあるのか、長く世間に必要とされる会社であるために何をすべきか。社是に立ち返り、将来世代やステークホルダーの皆様の視点を取り込み、社員一人ひとりが自ら考え実践する組織づくりに全力を傾け、当社の歩みを絶えず進めて参ります。足元の業績は好調ですが、今後も不確実性の高い事業環境が続くことが予想されます。あらためて、思いを共有する皆様のご期待に応えるべく、「誠の心」で社業に専心する所存でございます。関係者の皆様におかれましては、今後ともより一層のご理解とご支援を賜りますようお願い申し上げます。

分析

●長期業績推移

売上高は、1998年度以降と2009年度以降の2回の低迷期あり。しかし、2010年度以降は順調に売上を拡大させています。

営業利益・当期利益ともに売上高と同様の動きです。ただし全期間を通じ赤字を一度も出していないのは素晴らしいです。

このような業績を反映し、安定成長スコアは10点と最高評価です。

●主要指標(会社予測)

配当利回り:3.61%、PER 11.21倍、CN-PER 4.91倍と高利回り、割安な水準にあります。自己資本比率:61.8%、ネットキャッシュ比率 56.2%と財務健全性も特段の問題はありません。

●その他の視点

最近の好調ぶりは、首都圏再開発や製造業の設備更新のほか、物流施設やデータセンターなどの大型物件を取り込みによるものです。この好調を維持できるかどうかは、中期経営計画の重点施策にあげられた「首都圏市場におけるシェア拡大」「グローバル展開の加速」にかかっているものと考えます。

目下着実な成長をとげている同社でありますが、一つだけ難点があるとすれば、株価も相応に上昇しているためお買い得とまでは言えないところです。今後の成長に期待しこの水準でも良しとするか、トランプ関税ショック時のような押し目を待つか、悩ましいところです。

※当記事は投資の推奨を目的としたものではありません。投資判断は自己責任でお願いします。

※データの一部は手作成・手入力のため、誤りがある可能性についてお含みおきください。